Hacer una factura es el primer gran reto al que te enfrentas cuando empiezas a ofrecer tus servicios como autónomo. ¿Cuánto valen mis servicios? ¿Qué datos incluyo? ¿Puedo mandar la factura en Excel? ¿Cómo se hace una factura? Las dudas se agolpan y las inseguridades crecen.

Calma, es más que normal sentirse así cuando te enfrentas a tu primera factura. Así que, ¡vamos a ponerle solución! Te explicamos qué es y cómo se hace una factura, qué debe incluir una factura y otras cuestiones que tienes que conocer sobre ellas.

¿Qué es una factura?

No vamos a extendernos demasiado aquí. Una factura es un documento que detalla los servicios realizados, las partes involucradas (con sus respectivos datos) y el desglose del precio de la actividad. Es la forma que tienes como autónomo de reclamar el pago de tus servicios.

Para recibir pagos legalmente de tus clientes, es necesario que emitas facturas, y así quede recogido el servicio para poder justificarlo después ante las autoridades.

Si te registras en nuestra gestoría de autónomos online, puedes usar la función para crear facturas automáticamente y 100% online. Luego las descargas y se las mandas a tus clientes, ¡así de fácil es con nuestro programas de facturación para autónomos!

¿Qué debe tener una factura?

Hay ciertos datos obligatorios que toda factura debe llevar. Son:

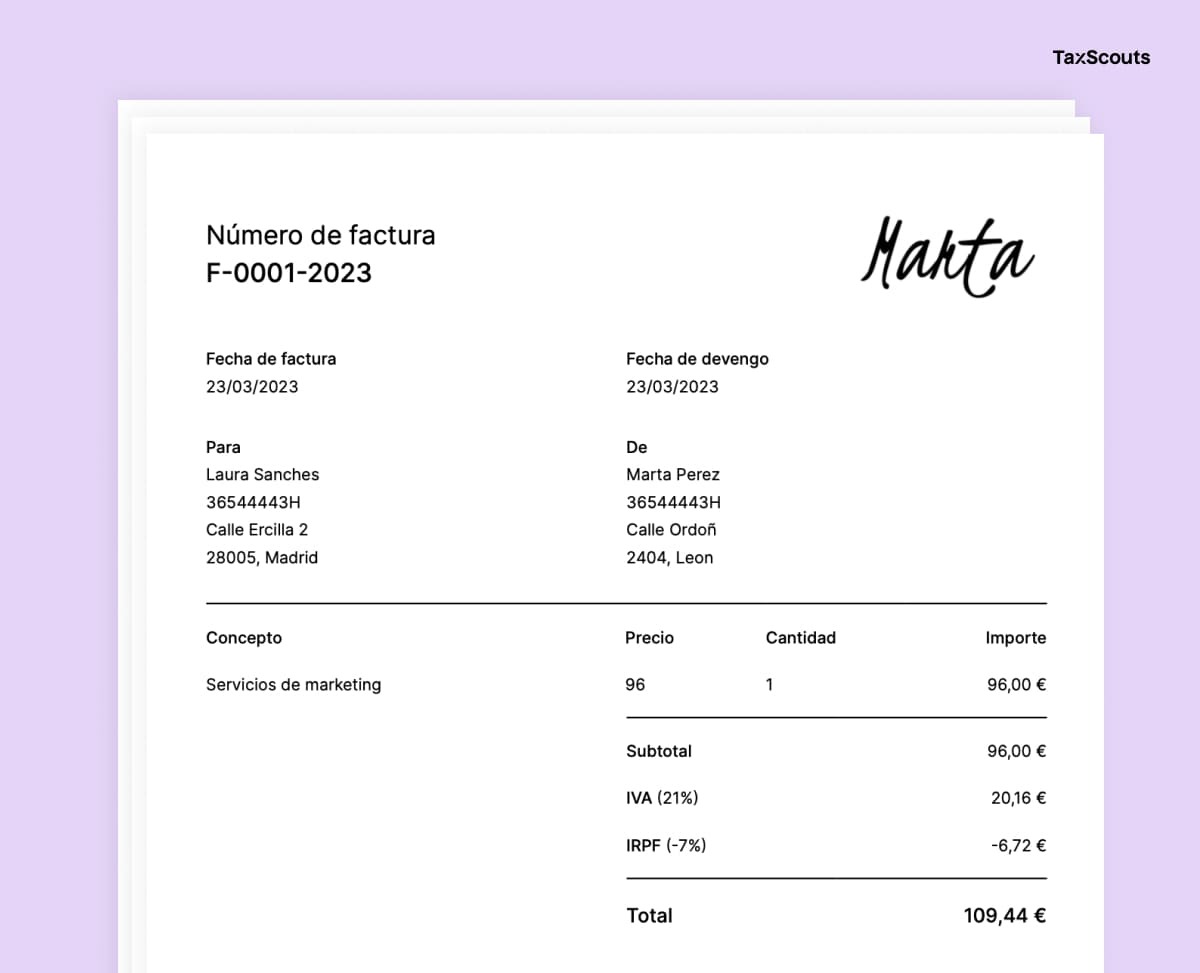

- Tus datos y los datos de tu cliente: es obligatorio incluir vuestros nombres y apellidos (o denominación social si el cliente es una empresa), dirección y NIF (o CIF). También se puede añadir el teléfono o el email.

- Número de factura: todas las facturas tienen un número único y correlativo, lo que significa que hay que seguir un orden cronológico con cada una. Para hacerlo, solo tienes que definir un prefijo que quieras usar (por ejemplo: F-2022-) y añadir el número inicial de tu serie (por ejemplo 01).

- Fecha de emisión de la factura: es la fecha en la que mandas la factura. Tiene que ser correlativa con el número, es decir, en orden. No se podría tener una factura de abril con el número 3 y una de febrero con el número 5.

- Concepto: la descripción del producto o servicio al que corresponde esa factura, por ejemplo “Servicios de gestión de redes sociales en abril”.

- Base imponible: será el importe de la factura antes de impuestos, es decir, lo que pretendes ganar neto por esa factura.

- Impuestos: los autónomos tienen dos impuestos que pueden añadir en sus facturas, el IRPF y el IVA. Cada uno tendrá que ver en qué casos aplica uno u otro.

- Importe total de la factura: es lo que vas a cobrar bruto con la factura, y será la suma de la base imponible – IRPF + IVA.

Con todos estos datos, es más que suficiente para crear una factura de autónomo profesional. Después, también puedes especificar cualquier otro aspecto importante, como por ejemplo, los términos de pago o si te acoges a un régimen especial de IVA.

Ejemplo de factura de autónomo

Ya que nuestro servicio de autónomos ofrece, además de un asesor personal, un programa de facturación y contabilidad de autónomos, hemos pensado que la mejor manera de enseñarte cómo hacer una factura de autónomo es mostrándote un ejemplo real de nuestro software. Quizá te pueda servir como plantilla para tus facturas, autónomo.

¿Has visto qué profesional? ¡Hasta puedes incluir tu logo! Unos pocos clics y tienes tu factura lista con TaxScouts. Después, solo tienes que enviarla a tu cliente desde nuestra plataforma (conectada directamente a tu correo) y ¡listo!

Cómo calcular la retención de IRPF de una factura

Habrás podido comprobar en el ejemplo de factura que hay una parte de IRPF. Y puedes pensar ¿pero los autónomos no pagaban el IRPF trimestralmente con el modelo 130?

Sí, es cierto que muchos autónomos tienen que hacerlo de esta forma, pero también hay un grupo que puede pagar IRPF con cada factura y así ahorrarse presentar este modelo trimestral. Esto se llama retención de IRPF a través de facturas.

La retención por IRPF consiste en una cantidad que se paga en concepto de este impuesto para ir pagándolo durante el año y que no haya que pagarlo de golpe en la declaración de la renta. Solo se puede realizar en los siguientes casos:

- Si eres autónomo de alta en los epígrafes del IAE profesionales: incluye los servicios de marketing, desarrolladores, abogados etc. Es decir, no la realizan los autónomos dados de alta en actividades empresariales ni las sociedades.

- Solo se realiza si el cliente es una empresa o autónomo: no hay que realizarla si el cliente es un particular o empresa extranjera.

La retención se calcula como un porcentaje sobre la base imponible (el importe de la factura), y se resta de la misma. Este porcentaje de retención depende de la situación del autónomo:

- IRPF reducido para nuevos autónomos: 7% durante el año de alta y los 2 siguientes.

- IRPF general: 15%.

¿Por qué se resta el IRPF?

La retención de IRPF se resta de la factura porque es un importe que el cliente tiene que ingresar a Hacienda a cuenta de la declaración de la renta. No lo cobras al recibir el pago de la factura si no que se resta para que el cliente lo pueda ingresar.

Cómo calcular el IVA de una factura

En general, todas las facturas (salvo algunas excepciones), tienen que incluir el IVA.

El IVA es un impuesto que se aplica a la mayoría de bienes y servicios en España, se cobra del cliente mediante las facturas y luego, al final del trimestre, se paga a Hacienda todo el IVA que se ha cobrado (restando el que se haya pagado al comprar bienes o servicios para la actividad profesional) mediante el modelo 303.

Calcular el IVA no es difícil. Solamente es un porcentaje sobre la base imponible (el importe de la factura) y se suma a la misma. El tipo general es el 21%, aunque en algunos casos se aplican tipos reducidos:

- 4% de IVA: para los libros y periódicos, alimentos básicos, medicamentos y otros productos de primera necesidad.

- 10% de IVA: para el resto de alimentos, gafas, transporte, hostelería y algunos servicios culturales, el IVA es del 10%.

Facturas sin IVA

En el caso de venta de bienes o servicios al extranjero, las facturas se emiten sin IVA. Si la venta o prestación del servicio fuera a otro país de la Unión Europea, puedes darte de alta en el Registro de Operadores Intracomunitarios (ROI) para emitir tus facturas sin IVA.

Nuestro servicio incluye el alta en el ROI

El papeleo es una pereza, ya sea nacional o internacional. Mejor que se encargue tu asesoría online de autónomos, ¿no?

La factura electrónica

Quizá hayas oído hablar últimamente de las facturas electrónicas, y no es para menos. ¡A partir de 2025, serán obligatorias para todos! ¿En qué se diferencian estas facturas de las facturas tradicionales?

Bueno, principalmente la diferencia es que todas las facturas electrónicas serán remitidas a Hacienda automáticamente para su revisión y validación. Es decir, Hacienda operará como una especie de intermediaria y cada vez que crees una factura, deberás enviársela a la Agencia Tributaria.

Como mencionó el Gobierno cuando desarrolló la ley, su principal misión es acabar con el fraude comprobando y validando todas las facturas. Así, además, todos los negocios tendrán el mismo formato, por lo que no tendrás que pasarte demasiado tiempo revisando si las que te mandan están bien o no.

Si quieres tener toda la información sobre cómo hacer una factura electrónica y lo que supondrá para tu contabilidad de autónomo, lo tienes todo bien explicado en nuestra guía sobre facturas electrónicas.

Todos los clientes de TaxScouts pueden disfrutar de la plataforma de contabilidad de autónomos y crear sus propias facturas electrónicas. Además, te generamos automáticamente tus libros de registro: subes tus gastos e ingresos a tu perfil, y listo. Bien, ¿no?