¿Has oído hablar alguna vez de las stock options? Son como el primo desconocido y misterioso de los beneficios laborales, una alternativa de retribución que la empresa puede ofrecer a sus empleados.

¿Y qué son?

Stock = acciones de una empresa. Options = opciones de compra de esas acciones en el futuro. Es decir, las stock options son la opción de comprar acciones de una empresa a un precio determinado, a un precio amigo.

Este tipo de incentivos hacen que los empleados se sientan más cerca de los resultados y que, en consecuencia, aumente su motivación y compromiso. Si aumentan, hay posibilidades de que crezcan los beneficios y si pasa esto, todos ganan. Éxito.

Sin embargo, como en todo, hay pros y contras, y si no te los sabes, puedes acabar en un mar lleno de tiburones. Aquí te lanzamos un salvavidas con todo lo que necesitas saber sobre las stock options antes de zambullirte.

¿Qué son las stock options?

Lo que decíamos: las stock options son la posibilidad de comprar acciones de tu empresa a un precio favorable y cerrado de antemano.

Como sabrás, el mercado bursátil fluctúa, e invertir en acciones conlleva siempre un cierto riesgo. La finalidad principal de las stock options es justamente disminuir la incertidumbre del precio, a la vez que alentar a que los propios trabajadores sean también inversores.

La forma de hacerlo es fácil: trabajador y empresa firman un acuerdo en el que la compañía se compromete a fijar un precio por acción que esté por debajo del precio del mercado y, pasado un cierto tiempo, el empleado podrá efectuar su compra.

Cosas más raras que unas stock options nos hemos encontrado en la declaración. Si eres de los que se asusta solo de pensar en hacer el borrador de la renta, contrata el Pack Renta de TaxScouts, tu asesoría fiscal online. Nos encargaremos de todo tu papeleo por enredoso y complicado que sea.

¿Cómo funcionan las stock options?

Imagina que trabajas en una empresa y te ofrecen stock options. Si las aceptas, tendrás la opción de comprar acciones de tu empresa a un precio cerrado, lo que se conoce como el precio de ejercicio.

De primeras, ten claro que no las estás comprando todavía, tan solo te dan la opción a hacerlo, esa es la gracia de todo esto. Si en el futuro el precio de estas acciones sube, podrás comprarlas por el precio de ejercicio que habías pactado con tu empresa y venderlas después al precio de mercado para obtener así una ganancia. En cambio, si el precio de las acciones baja, puedes optar por no ejercer la opción de compra y olvidarte por el momento de estas acciones. Al no comprar, tampoco hay pérdida.

Actualmente, este método de retribución se fomenta entre las startups para motivar a sus empleados a alcanzar metas y objetivos laborales, ya que si la empresa va bien, ellos también obtendrán beneficios. ¡Un win-win!

Las empresas ofrecen estas acciones exclusivamente a sus trabajadores. No están disponibles ni en la bolsa ni para otros posibles interesados. Por ello, se dice que son acciones privadas.

¿Cómo generan beneficios las stock options?

Para entender mejor el proceso que utilizan los trabajadores para obtener beneficios con las stock options, hay que diferenciar tres fases en este proceso: la concesión, el ejercicio y la venta:

- La concesión de stock options es el momento en el que una empresa otorga a sus empleados la opción de comprar acciones de la compañía a un precio determinado, en un momento del futuro. En este punto el empleado recibe el derecho a compra, que podrá ejercer cuando vea más conveniente. También puede elegir no ejercerlo, lo que vea.

- El ejercicio de stock options es la fase del proceso en el que un empleado ejerce su derecho a comprar esas acciones de la empresa a un precio acordado. Si las acciones tienen un valor más alto en el mercado en el momento del ejercicio, el empleado puede venderlas y obtener una ganancia.

- Por último, el momento de la venta de las stock options es la fase final donde el empleado decide vender, o retener, las stock options, en función del precio de mercado que tengan.

Un ejemplo siempre ayuda:

Imagina que trabajas en una empresa de desodorantes naturales y te ofrecen stock options para comprar acciones a un precio fijo dentro de dos años. Digamos que, a día de hoy, el precio de la acción es de 12€ y tu jefe te ofrece comprarla a 10€, dentro de dos años.

Aquí viene la parte divertida: supongamos que dentro de dos años, la empresa se convierte en la gran sensación del sector green cosmetics, y el precio de la acción aumenta a 50€. Si ejerces las stock options y compras la acción por 12€, puedes venderla inmediatamente por 50€ y ganar unos bonitos 38€ por acción. ¡Esto huele bien!

Pero espera, que todavía hay más. Si decides mantener la acción y no venderla de inmediato, es posible que el precio siga subiendo y puedas ganar aún más en el futuro. Por otro lado, si la empresa no funciona tan bien como se esperaba y el precio de la acción baja a 8€, entonces no vale la pena ejercer las stock options y comprarlas por 12€, ya que perderías dinero.

Si tu declaración es más compleja, deja que se encargue uno de los asesores fiscales especializados en renta de TaxScouts. Declaramos tus ganancias por la venta de stock options y lo que se tercie.

¿Qué requisitos piden las empresas para ejercer stock options?

Tampoco pienses que te lo van a poner todo tan fácil. Las empresas suelen marcar una serie de requisitos en el contrato de la concesión de stock options, que sobre todo se dirigen a marcar los tiempos mínimos que el empleado tiene que trabajar para la empresa:

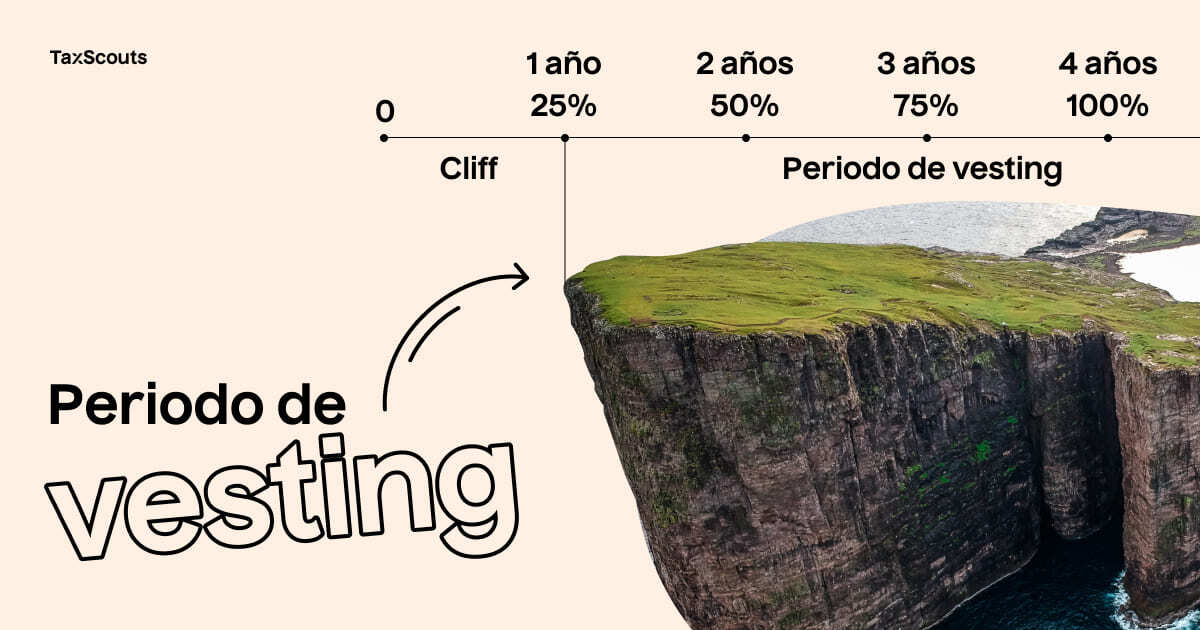

- El cliff es el tiempo de permanencia mínimo que se debe cumplir para llegar a tener el derecho sobre las acciones. Suele ser de un año y, una vez transcurrido, empieza el contador del período de vesting.

- El período de vesting es el tiempo mínimo que el empleado debe permanecer en la empresa para llegar a obtener el 100% del valor de esas opciones. Normalmente, este período es de 4 años. Cada año se gana un 25% más del derecho de las acciones que se concedieron.

Si no se cumple el cliff, y te vas de la empresa a los 11 meses, no tienes ningún derecho sobre la compra de las acciones. Si te vas pasados 25 meses, podrías optar al ejercicio del 50% de las acciones que se te concedieron.

Ten en cuenta que…

Una vez que te marches de la empresa, tienes tres meses para ejercer las acciones a las que tienes derecho y comprarlas, si es lo que quieres. Cuando pase ese plazo, como ya no eres trabajador de la compañía, no tendrás derecho ni opción de comprar sus acciones.

¿Cómo se calcula el precio de estas acciones?

Cuando una empresa concede stock options a sus trabajadores, lo hace a un precio de acción cerrado. Es decir, una vez se establece un precio, este ya no podrá modificarse.

Entonces, ¿cómo calcula la empresa el precio al que vender sus acciones a los trabajadores? Esto lo hace a través de una evaluación del mercado (conocida como la valoración 409A), mediante la cual la empresa hace una valoración externa para determinar el valor justo de la acción.

¿Cómo es la tributación de las stock options en la declaración de la renta?

Ahora que ya conocemos los tres momentos clave para entender su funcionamiento, es importante saber cómo tributan las stock options:

- En el momento de la concesión no se produce ninguna ganancia ni pérdida para el empleado. Por lo tanto, no hace falta tributar nada.

- En la venta de stock options, la fiscalidad es como la de cualquier otra venta de acciones: se produce una ganancia o pérdida patrimonial, que se abona en la base del ahorro. Calcular la ganancia es tan fácil como restar el precio por el que las has vendido la acción al precio de ejercicio que pagaste.

En el ejercicio de las stock options, o sea, cuando las compras, es cuando el tema se complica un poquito más:

- Cuando un empleado ejerce sus stock options, se produce una ganancia patrimonial que se considera una retribución en especie, que se tiene que incluir en la declaración de la renta. El valor de esta ganancia es la diferencia entre el valor de mercado de las acciones en el momento de la adquisición y el precio que el empleado pagó por ellas.

Por ejemplo, si una empresa te concede el derecho de comprar 7.000 acciones a 5€, y el valor de mercado de estas acciones es de 7€, tienes que declarar la diferencia como retribución en especie cuando las compres:

- 49.000€ del precio de mercado – 35.000€ que tú pagas por ellas = 14.000€ de beneficio extra por la compra de stock options.

Por último, Hacienda también gana con todo esto, ya que con la venta de las acciones tocará volver a declarar esa ganancia:

Si una vez que has ejercido tu derecho a compra, decides vender esas acciones meses después por 10€, tendrás que tributar la ganancia patrimonial que hayas obtenido:

- 70.000€ que cuestan ahora – 35.000€ que pagaste por ellas = 35.000€ de ganancia patrimonial que tendrás que incluir en la renta.

Exenciones fiscales de stock options

¡Espera, que todavía hay más! Aquí entra en juego la exención por rendimientos de stock options del IRPF, una exención que te libera de tributar los primeros 12.000€ (50.000€ en startups) que se obtienen cuando compras las stock options al precio que acordaste con tu empresa.

Además, si entre el momento en que la empresa concede la opción de compra de las acciones a un trabajador y el momento en que este decide ejercerlas (y por lo tanto comprarlas) pasan más de dos años, la parte no exenta (la que queda fuera de estos 12.000€), se puede aplicar una reducción del 30% en la declaración. Eso sí, ten en cuenta que esta reducción tiene unos requisitos:

- Que se ofrezcan las stock options a todos los empleados de la empresa bajo las mismas condiciones.

- Se impone un límite del 5% sobre la cantidad de capital de la empresa en acciones que puede tener un trabajador en stock options.

- Se tienen que mantener durante 3 años tras ejercerlas. Si el trabajador quisiera vender sus acciones antes del plazo, no se beneficiaría de esta exención, y tendría que tributar la ganancia que haya obtenido como un rendimiento en el IRPF.

Volvamos al ejemplo de antes para hacer números:

Tenías 14.000€ de beneficio al comprar las stock options. De aquí, los primeros 12.000€ están exentos de tributar, y los 2.000€ restantes pueden aplicarse la reducción del 30%: 2.000€ (parte no exenta) – 600€ (reducción) = 1.400€ a declarar por el IRPF.

Estos requisitos se implementaron con la Ley de Startups de 2022 para asegurar que todos los trabajadores obtengan las mismas condiciones y evitar así posibles beneficios a cargos directivos.

Derechos políticos sobre las stock options en los trabajadores

En el momento en que ejerces tu derecho de compra de las stock options, no solo obtienes beneficios económicos, sino que, además, adquieres derechos políticos sobre estas acciones en la empresa: sí, ahora eres un socio con derechos. Y esto significa:

- Que tienes voz y voto en las juntas generales. Ten en cuenta que tu voto contará en proporción al porcentaje de participación en acciones que tengas, y que, normalmente, las empresas marcan un porcentaje mínimo para que los accionistas puedan votar.

- Puedes participar en la convocatoria de dicha junta.

- Obtendrás beneficio con el reparto de dividendos de las acciones (que también se divide en relación con el porcentaje de participación que tengas).

Quizá ahora te vienen a la cabeza también las phantom shares, un modelo de retribución muy parecido, pero que no dispone de los beneficios que te acabamos de contar. Si tienes curiosidad sobre qué son las phantom shares y cómo afectan a tu renta, tenemos una guía donde te lo contamos todo al detalle.

Las stock options pueden ser un buen incentivo para motivar al personal y, también, un método de retribución alternativo para generar beneficios indirectos. Si estás pensando en tirarte de cabeza a este mundillo, pero estás preocupado por cómo declarar estos ingresos en tu declaración de la renta, no tienes que lidiar con esto por tu cuenta. En TaxScouts te ayudamos a hacer tu declaración por Internet para que lo tengas todo en orden.