Tanto si eres autónomo como si gestionas una empresa, uno de los trámites trimestrales que debes cumplir es la presentación del modelo 111. Este modelo se utiliza para declarar las retenciones del IRPF que se han practicado a trabajadores, profesionales o proveedores. ¿Pero qué retenciones incluye exactamente? ¿Quién está obligado a presentarlo? Estas preguntas hemos venido a responder hoy. Seguro que también algunas otras. Allá vamos.

¿Qué es el modelo 111?

El modelo 111 es el documento que permite a autónomos y empresas declarar ante Hacienda las retenciones de IRPF que han aplicado en sus pagos a empleados, proveedores o profesionales independientes. Este formulario recoge las cantidades retenidas, por ejemplo, en nóminas, facturas de autónomos o por la explotación de derechos como los de imagen o propiedad intelectual.

En resumen, el modelo 111 es la herramienta para declarar y liquidar las retenciones que te corresponden como pagador. Si eres autónomo o empresa y has retenido una parte del IRPF en tus pagos, tienes que presentarlo trimestralmente.

¿Quién está obligado a presentar el modelo 111?

Tienen que presentar el modelo 111 todas las empresas y autónomos que hayan realizado pagos sujetos a retención. Las situaciones más comunes en las que se practican estas retenciones pueden ser:

- Pagos de rendimientos del trabajo: Sueldos, indemnizaciones por despido, dietas sujetas a IRPF, entre otros.

- Pagos a autónomos que emiten facturas con retención de IRPF.

- Premios otorgados en concursos o rifas.

- Derechos de imagen o de propiedad intelectual e industrial.

- Alquileres de bienes muebles o inmuebles: Si tu empresa alquila vehículos, maquinaria o locales comerciales, también estás obligado a retener IRPF.

- Pagos por trabajos en estimación objetiva (autónomos que tributan por módulos, como agricultores o ganaderos).

Si durante el trimestre no has realizado pagos con retención, no estarás obligado a presentarlo. Sin embargo, si gestionas una plantilla con empleados o contratas autónomos con frecuencia, es muy probable que debas realizar la declaración.

¿Cuándo se presenta el modelo 111?

El modelo 111 se presenta de manera trimestral, y los plazos son los siguientes:

- Del 1 al 20 de enero (cuarto trimestre del año anterior)

- Del 1 al 20 de abril (primer trimestre)

- Del 1 al 20 de julio (segundo trimestre)

- Del 1 al 20 de octubre (tercer trimestre)

Si no has retenido IRPF durante un trimestre, no estarás obligado a presentarlo, salvo en casos específicos donde se deba declarar a cero. Si has presentado el modelo 111 durante el año, también estarás obligado a presentar el modelo 190, el resumen anual de las retenciones practicadas.

Contabilizar el modelo 111

En cuanto a la contabilización del modelo 111, es fundamental registrar las retenciones en tus libros contables. Esto implica:

- Registrar el pago a cada trabajador o autónomo, separando la parte correspondiente a la retención.

- Anotar el ingreso que haces a Hacienda por las retenciones practicadas, ya sea a través del pago trimestral del modelo 111 o de la liquidación anual en el modelo 190.

Este proceso asegura que todas las retenciones de IRPF queden debidamente registradas tanto en la contabilidad de tu empresa como en las declaraciones fiscales presentadas ante Hacienda.

¿Cómo hay que rellenar el modelo 111?

Vamos a la miga del asunto: ¿cómo se presenta el modelo 111?. Lo vemos por pasos, para que quede niquelado:

- Aparte de iniciar sesión en la web de la Agencia Tributaria con tu Cl@ve PIN o certificado digital, tendrás que rellenar la parte de identificación del declarante con tu NIF, nombre y apellidos.

- En el devengo, pon el año y el trimestre al que se refiere la declaración.

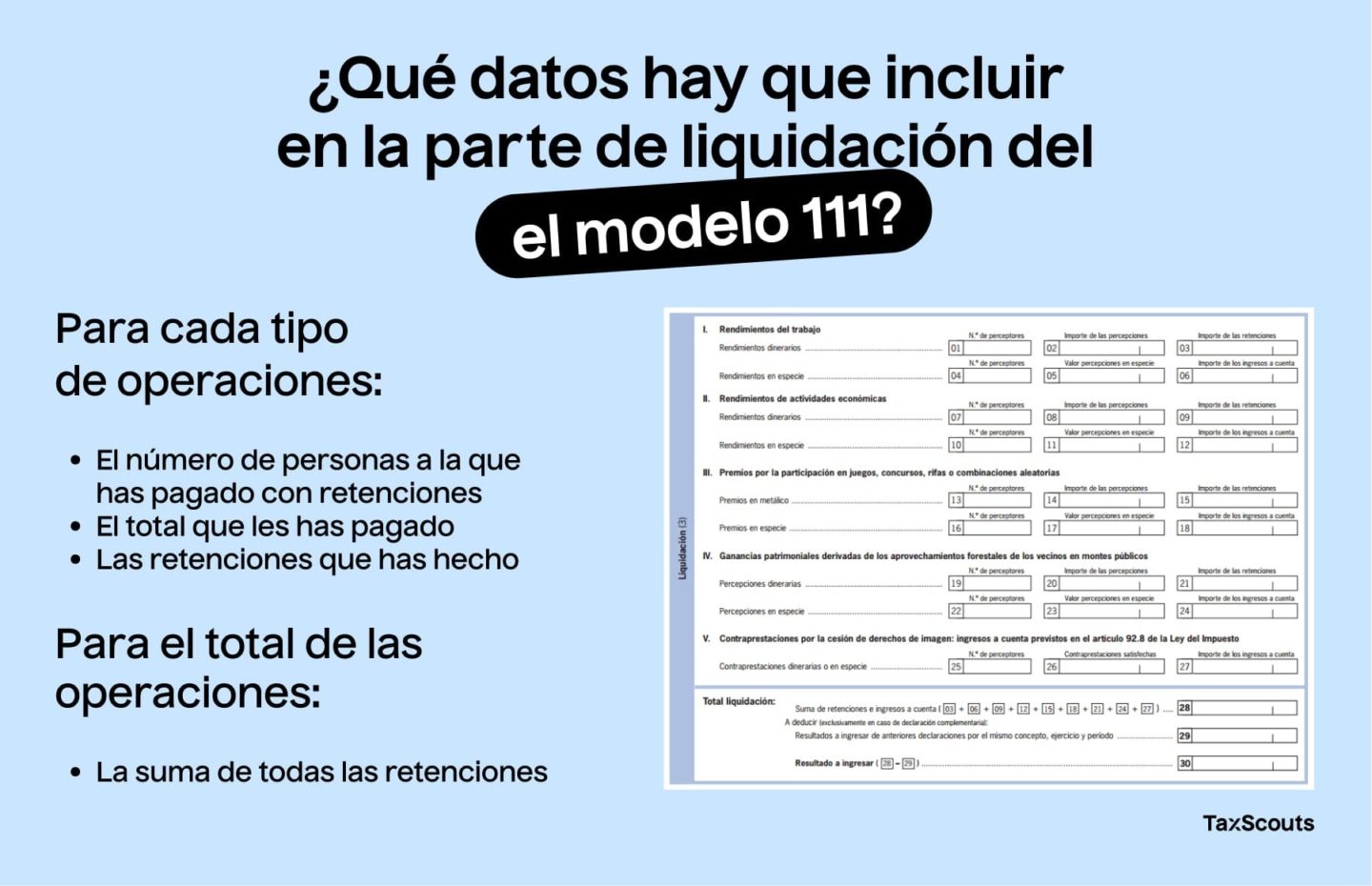

- Entramos a la parte de la liquidación, en la que tendrás que indicar todos los datos de las operaciones con retenciones. Te tocará incluir información sobre cada tipo de rendimiento, incluyendo su cantidad, el número de receptores y la cantidad de la retención aplicada.

- Ahora, partiendo del total de retenciones que has calculado, tienes que rellenar el apartado de ingreso. Si te toca pagar, se hará por cuenta bancaria. Si te sale a cero, tendrás que rellenar el apartado de autoliquidación negativa. Esta segunda opción es mucho menos común, pero es posible que tengas que indicarla si has hecho retenciones que eran obligatorias o si tienes trabajadores a los que no tienes que aplicar retenciones (por ejemplo, en caso de que no hagan la renta).

- Finalmente, tendrás que indicar si la declaración es complementaria (para corregir una anterior) o no.

- ¿Hecho? Ya puedes firmarlo, enviarlo y olvidarte del tema.

¿Qué pasa si no presento el modelo 111?

Si tienes que presentar el modelo 111 y no lo haces, la Agencia Tributaria te pondrá una multa que depende de quién se de cuenta primero, si Hacienda o tú.

- Si te das cuenta antes que la Agencia Tributaria, pero la presentas después del plazo, tendrás que pagar un 1% de la cantidad que tendrías que haber declarado por cada mes de retraso. Si este tiempo llega al año, el porcentaje aumenta a un 15% y a partir de aquí se aplican intereses de demora del 3,75% anuales.

- Si se da cuenta primero la Agencia Tributaria, te caerá una multa leve del 50% (sobre lo que no has pagado), una grave del 100% o una muy grave del 150%. Esto depende de si simplemente se te olvidó o pretendías cometer fraude fiscal.

Cómo modificar un modelo 111 ya presentado

¡Pero no todo está perdido! Aunque hayas cometido errores, puedes corregir la declaración que hayas hecho presentando otro modelo 111 complementario. Para esto, simplemente sigue los pasos que te hemos indicado antes e indica al final que es una declaración complementaria (pero revísala bien esta vez, anda).

Todo esto es mucho más fácil y más rápido si tu gestoría online de autónomos te ayuda a agilizar el proceso. ¿Quién no quiere que sus trimestrales de autónomos se hagan prácticamente solos y sin errores?