Cada año, los trabajadores por cuenta propia tienen que presentar varios resúmenes anuales de autónomos a Hacienda. Aunque existen muchos modelos de autónomos, hay algunos que son los más comunes. En esta guía te contaremos todo sobre los resúmenes anuales más importantes:

Es importante recalcar ciertos aspectos que son comunes en los modelos:

- Todos los resúmenes son modelos informativos, es decir, no tienes que pagar nada por presentarlos.

- Son obligatorios si fuiste autónomo en algún momento del año fiscal, ya sea un mes o doce.

- Casi todos se presentan durante el mes de enero. Puedes consultar el calendario fiscal de autónomos en 2022 para saber cuándo tienes que presentar cada modelo de resumen anual.

1. El modelo 390

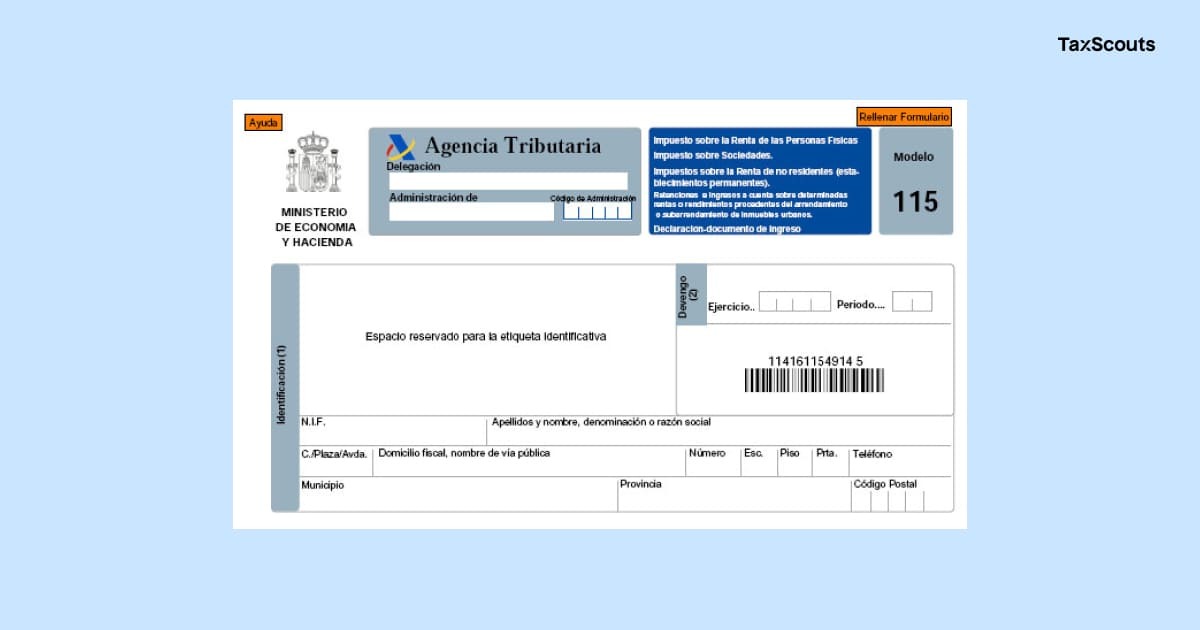

Uno de los trámites del que casi ningún autónomo se puede librar es el modelo anual de IVA, el modelo 390. Veamos de qué se trata.

Al modelo 390 de la AEAT comúnmente se le llama resumen anual del IVA, aunque su nombre oficial es Declaración resumen anual del impuesto sobre el valor añadido. El modelo 390 es la liquidación anual IVA, el resumen de todos los trimestres de IVA que has ido pagando a través del modelo 303.

Los autónomos tienen que presentar declaraciones trimestrales de IVA cada tres meses, en enero, abril, julio y octubre. De este modo, el resumen anual es simplemente eso, un resumen de lo que ya se ha declarado antes. Esto significa que en el modelo 390 no se incluye información nueva.

Es por eso que en este modelo tendrás que especificar información sobre el IVA repercutido y el IVA soportado de todo el año. Un resumen del IVA que has ido recaudando y pagando como autónomo.

Lo básico sobre el modelo 390 de IVA

El plazo de presentación del modelo 390 es durante el primer mes del siguiente año fiscal. Es decir, el modelo 390 del año 2022 lo presentarás en enero de 2023 y así sucesivamente.

El modelo 390 de Hacienda no requiere ningún pago de impuestos de autónomos. Se trata sencillamente de un documento informativo que la Agencia Tributaria usa para verificar las declaraciones trimestrales que se han hecho a lo largo del año y comprobar que todos los datos son correctos.

Algo super importante sobre del modelo 390 de IVA

Lo tiene que presentar todo el mundo que haya sido autónomo en el año al que el modelo se refiere, aunque lo haya sido solamente durante dos meses, dos semanas o dos días.

Es decir, si alguien ha sido autónomo durante muchos años y a finales de febrero se da de baja, en abril de ese mismo año tendrá que presentar la declaración trimestral de IVA, por supuesto, pero en enero del año siguiente tendrá que presentar el modelo 390 como resumen anual de IVA por su actividad en el año anterior. ¡Es obligatorio!

Como con casi todos los trámites obligatorios de Hacienda, ya sean de autónomos o de particulares, no presentar la declaración anual IVA o presentarla fuera de plazo puede traducirse en una sanción. Así que, si eres autónomo, ¡presenta siempre los modelos obligatorios dentro del plazo marcado y sin errores!

Deja de leer y pásate a lo fácil

Si necesitas ayuda, un gestor personal de nuestro equipo te puede echar una mano. Nuestra gestoría virtual cuenta con expertos en declaraciones de impuestos (trimestrales y anuales) y papeleo de autónomos, y se encargarán de todo por ti.

¿Qué se necesita para presentar el modelo 390?

Presentar el modelo 390 no es un trámite complicado. No obstante y como ya hemos dicho, Hacienda lo usa para cruzar datos con la información de las declaraciones trimestrales, por lo que es importante que no haya errores.

Todo lo que se necesita para presentar el resumen anual del IVA es:

- Los datos de identidad del autónomo. O sea, el nombre y apellidos, el NIF y dirección fiscal.

- Las declaraciones trimestrales anteriores o el libro de registro (que se supone que tiene que estar actualizado, ¿eh?) donde están apuntadas todas las transacciones con su debido IVA.

- Todas las facturas exentas de IVA que se hayan hecho para clientes o se hayan recibido de proveedores extracomunitarios (fuera de la Unión Europea).

Un consejo para el modelo 390

Nuestros asesores fiscales especializados en autónomos recomiendan llevar al día el libro de registro y documentar siempre todas las transacciones. Tener la información sobre facturación de autónomos bien ordenada puede ahorrarte un montón de problemas con Hacienda. Suerte que en TaxScouts tenemos un programa de facturación para llevar la contabilidad de autónomos de rechupete 🙂.

En realidad, si has presentado todas las declaraciones trimestrales correctamente, presentar el modelo 390 es solamente repetir la información.

El modelo 390 es el más destacado de todos los resúmenes anuales de impuestos que tienen que presentar los autónomos. Eso sí, no es el único. Vamos a ver qué otros modelos anuales de autónomos son un requisito para Hacienda,

2. El modelo 190

El modelo 190, que para Hacienda tiene un nombre larguííísimo (Declaración Informativa. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de rentas. Resumen anual) es el que para los autónomos o en las asesorías para autónomos se conoce como el modelo de retenciones (de IRPF).

Lo que hay que saber sobre el modelo 190 de retenciones

Como puede que sepas, algunos autónomos pagan a Hacienda el IRPF a través de la retención que aplican en las facturas a sus clientes. Básicamente lo que se hace es dejar de ingresar una parte de tu factura para ir pagando IRPF. El cliente, por otra parte, tiene que presentar el modelo 111, donde especifica a Hacienda que está pagando el IRPF de su proveedor a través de las facturas.

Bien, pues si eres cliente de un autónomo y este retiene en sus facturas el IRPF, aparte del modelo trimestral 111 también tendrás que presentar el modelo 190, que es el resumen de todos los modelos 111.

La diferencia entre uno y otro es que, mientras que en el modelo 111 se especifica el total de IRPF que se ha pagado de parte de otros autónomos (la cantidad total, simplemente), en el modelo 190 se hace un desglose exacto y se declara cuánto IRPF se ha pagado de parte de cada autónomo (especificando su NIF).

Teniendo esto en cuenta, Hacienda usa el modelo resumen anual de IRPF de autónomos para verificar la información de los modelos 111 que el autónomo ha presentado trimestralmente. El modelo 190 sirve también para cruzar datos y comprobar que lo que unos autónomos declaran que han pagado en IRPF de parte de otros autónomos coincide.

Al igual que ocurre con el modelo 390 anual de IVA, el modelo 190 es simplemente un resumen informativo y no requiere que el autónomo pague ningún tipo de impuestos. El IRPF a pagar se ha ingresado al final de cada trimestre, a través de la declaración con el modelo 111.

Del mismo modo que hay autónomos que no deben presentar el modelo 390 del IVA anual, también hay autónomos que no tienen que presentar el modelo 190. Como regla de tres, si no has tenido que presentar el modelo 111 cada trimestre, seguramente no tengas que presentar tampoco el modelo 190 de retenciones anuales.

190 problemas… TaxScouts tu solución

Si eres autónomo o quieres serlo y no sabes si te toca presentar el modelo 190, no te apures. Nuestro servicio de asesoría online para autónomos puede resolver este tipo de dudas y presentar todos los impuestos de autónomos obligatorios de España.

3. El modelo 180

El modelo 180 anual de retenciones de alquileres (con otro nombre oficial superlargo: Declaración Informativa. Retenciones e ingresos a cuenta. Rendimientos procedentes del arrendamiento de inmuebles urbanos. Resumen anual) también es un documento que muchos autónomos tienen que presentar en enero. Por el nombre, es bastante evidente que se trata de un modelo que tiene que ver con los alquileres. Te contamos lo más importante.

Lo que hay que saber sobre el modelo 180 de retenciones de alquileres

El modelo 180 también se presenta anualmente en enero, como los modelos 390 y 190. Al igual que el modelo 190, el modelo 180 tiene que ver con los pagos de IRPF por cuenta de otro autónomo, en este caso, por alquileres. Es súper sencillo.

Pepita trabaja en una peluquería como autónoma, pero el local no es suyo, sino que se la alquila a Juancho (el arrendador). Juancho, como propietario del local, cada mes pasa una factura con base imponible, IVA e IRPF a Pepita. Pongamos que Pepita paga de alquiler 500€, con un IVA del 21% (105€) y un IRPF del 15% (75€). Eso suma un total de 680€ al mes. Juancho recibe de Pepita 605€ (la base imponible + el IVA) y Pepita ingresa a Hacienda 75€ de parte de Juancho, en concepto de IRPF por el alquiler que cobra Juancho y a través del modelo 115. Cuando Juancho revise su borrador de la renta, Hacienda ya habrá contado que Pepita ha pagado 75€ al mes de IRPF por Juancho durante 12 meses, o sea que Juancho ya tiene pagados 900€ de su renta de ese año.

Pepita presentará trimestralmente el modelo 115 y anualmente el modelo 180 con todas las retenciones de IRPF de Juancho por el alquiler.

El modelo 180 de retenciones de alquileres es solamente un documento informativo que, otra vez, Hacienda usa para cruzar datos con lo que declaran otros autónomos. En el modelo 180, que se presenta una vez al año, se resume a qué NIF (a qué autónomo o arrendador) se ha pagado cuánto IRPF y cuándo se ha hecho el pago. Sin embargo, trimestralmente se declara y se paga el IRPF por cuenta de otros autónomos por los alquileres a través del modelo 115.

Si quieres saber más sobre estos modelos y cómo presentarlos, échale un vistazo a estas guías:

4. El modelo 347

El modelo 347 es el cuarto de los resúmenes anuales de autónomos más comunes. El nombre oficial es Declaración Informativa. Declaración anual de operaciones con terceras personas, pero se conoce como el modelo 347, sin más. ¿Quién y cuándo lo presenta?

Lo que hay que saber sobre el modelo 347

Solo tendrán que presentar este modelo los autónomos que hayan hecho transacciones superiores a 3.005,06€, y se tienen que declarar todas las facturas con importes superiores, sean emitidas o recibidas.

Por ejemplo, si un autónomo que es fotógrafo se compra una cámara nueva por 5.000€ con IVA incluido, tendrá que declarar esta transacción en el modelo 347. Del mismo modo, si este fotógrafo presta un servicio a una pareja en el día de su boda y les pasa una factura por 3.700€, también tendrá que declarar este cobro en el modelo 347.

¡Atención!

El 3.005,06€ se refiere al importe total de la factura. Da igual si la base imponible no supera los 3.005,06€ porque la Agencia Tributaria se fijará en el precio final. O sea, en la suma de la base imponible más los impuestos.

Este resumen anual de autónomos se presenta en febrero y no en enero. Al igual que los otros, se trata de un resumen anual también informativo, por lo que no requiere ningún pago de impuestos de autónomos.

La finalidad de este resumen anual de autónomos es, sencillamente, cruzar datos (¿sorprendido? No mucho). Hacienda lo usa para verificar las operaciones económicas más grandes que realizan los autónomos y asegurarse de que se declaran correctamente.

Si necesitas la ayuda de un gestor online para presentar cualquiera de estos modelos anuales de autónomos, estás en el sitio adecuado. En TaxScouts queremos ser la mejor gestoría online para autónomos y nos encargamos de todo por un precio fijo al mes. Un gestor de nuestra asesoría online para autónomos te ofrecerá consejo personalizado según tu caso, te ayudará con los trámites y presentará todas tus declaraciones de impuestos. ¡Suscríbete hoy!