Hacerse autónomo es una decisión arriesgada. Hay que ser muy valiente para dejar un trabajo estable y arriesgarse a emprender, sin un sueldo mensual asegurado y con la incertidumbre detrás de la oreja. Por eso, muchos autónomos deciden comenzar su andadura sin dimitir de su puesto, dedicando las horas libres a su proyecto. A esto se le llama la pluriactividad de autónomo, y tiene varias implicaciones (también fiscales). ¡Vamos a repasar cada una de ellas para saber si te interesa ser autónomo en pluriactividad o no!

Si prefieres dejar los trámites en manos de profesionales, TaxScouts puede convertirse en tu asesoría fiscal online y en tu mejor aliado para afrontar tus impuestos de autónomo en España. Con expertos fiscales y sin permanencia. ¿Qué más se puede pedir?

¿Qué es la pluriactividad de autónomos?

Los autónomos en pluriactividad son aquellos que se dedican a trabajar como autónomos por un lado y como trabajadores de una empresa por otro. Es decir, ser autónomo en situación de pluriactividad significa ejercer una actividad como autónomo a la vez que estás contratado como asalariado en una empresa.

¡Ojo, que no es lo mismo ser un autónomo con pluriactividad que ser un autónomo pluriempleado!

- Los autónomos pluriactivos son aquellos que, además de ser autónomos, son empleados, y por tanto cotizan en el Régimen General de la Seguridad Social (además de en el RETA).

- Los autónomos pluriempleados son aquellos que trabajan en varias actividades (como ser repartidor y profesor de inglés al mismo tiempo) pero están inscritos en un solo régimen (el RETA en este caso).

¿Qué pasa si cotizo en dos regímenes de la Seguridad Social?

La consecuencia primera de ser un autónomo en pluriactividad es que estarás cotizando en dos regímenes de la Seguridad Social: en el RETA como autónomo y en el Régimen General como asalariado. ¿Qué consecuencias tiene esto?

Primeramente, y como es obvio, al ser un autónomo tendrás que pagar la cuota de autónomos. Sin embargo, al ser también empleado, una parte de tu sueldo se irá también a pagar la cotización como trabajador. Es decir, estarás pagando dos cotizaciones a la Seguridad Social.

Devolución de los excesos por la doble cotización

Ahora, como pagas dos contribuciones diferentes a la Seguridad Social, muy posiblemente acabes pagando de más. Por eso, la Seguridad Social permite a cualquier autónomo en pluriactividad la devolución de un 50% del exceso pagado en las cuotas del RETA. Es decir, la Seguridad Social te devolverá el 50% del dinero extra que cotizaste siempre supera el tope máximo de cotización establecido en 13.822,06€ anuales. Y el otro 50%… Ups 😅.

¡Te dejamos un ejemplo para que sea más sencillo!:

Imaginemos que trabajaste todo el año pasado sin descanso en tu empresa de toda la vida y además en tu propia empresa. Ahora en abril te has dado cuenta de que te pasaste y pagaste a la Seguridad Social 20.000€ en total. Pero, como la Seguridad Social también se ha dado cuenta, te devuelven la mitad del extra que has puesto, es decir:

- 20.000€-15.266€=4.734€ (de más que pagaste)

- 50% de 4.734€ = 2.367€ (que te devuelven)

Renunciar a la incapacidad temporal en el RETA para pagar menos

Otra opción cuando eres autónomo en pluriactividad es optar por no pagar la cobertura por incapacidad temporal. Esto es totalmente voluntario, y puedes hacerlo porque esta cobertura ya está cubierta con tu cotización como empleado.

Renunciar a esto supone pagar una cuota menor mensualmente, pero también que pierdas el acceso a la doble prestación, ya que cotizando en ambos regímenes, tienes derecho a recibir la baja por cada uno. Tendrás que ver qué es lo que más te conviene, si pagar más mensualmente pero cobrar más al estar de baja o ahorrar mensualmente pero cobrar menos de baja.

Baja y jubilación de los autónomos en pluriactividad

La pluriactividad tiene sus desventajas, pero también aporta algunos beneficios. En el caso de la baja laboral, hay un poco de todo. Verás:

- Si pierdes ambos de tus trabajos sí tendrás derecho a cobrar el paro que hayas cotizado por cada una. Es decir, que podrías tener un doble pago de paro.

- Sin embargo, si pierdes sólo tu trabajo como empleado (pero continuas como autónomo) no tendrás derecho a acceder al paro. Échale un vistazo a esta guía sobre la baja laboral de autónomos si quieres saber más del tema.

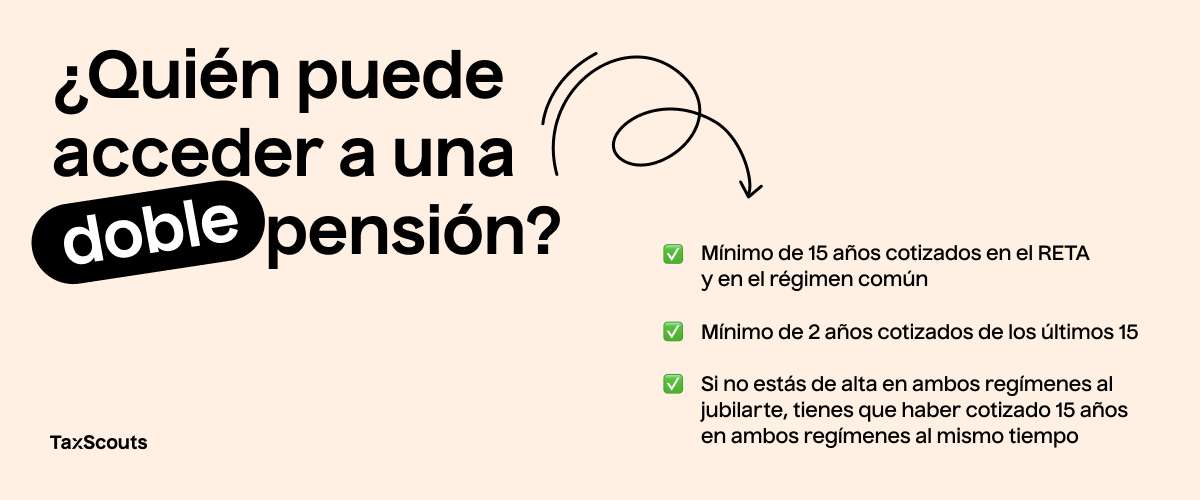

Por otro lado, en el campo de las pensiones tenemos buenas noticias. Puedes llegar a recibir no una, ¡sino dos pensiones diferentes! Esto es, si cumples los requisitos necesarios para recibir ambas pensiones por separado:

- Haber cotizado un mínimo de 15 años en el RETA y en el Régimen General.

- Tienes que haber cotizado 2 años (como mínimo) de los últimos 15 antes de pedir la pensión.

- Si no estás de alta en ambos regímenes al jubilarte, tiene que haber 15 años en los que se solapen tus cotizaciones como autónomo y como empleado general.

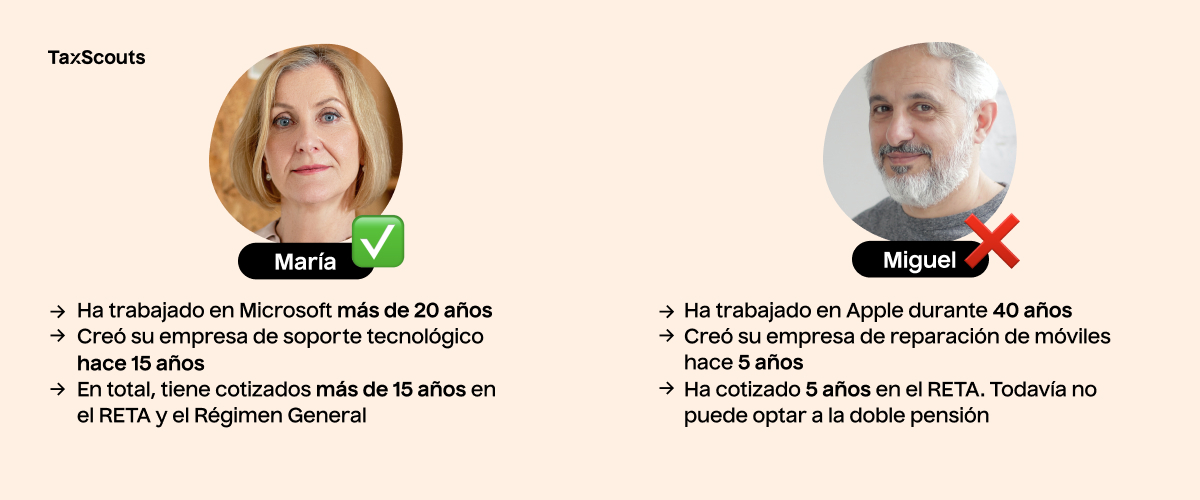

¡Aquí tienes un ejemplo de una autónoma que sí puede acceder a la doble pensión y un autónomo que no puede hacerlo!

¡Si quieres saber más, revisa esta detallada guía sobre la jubilación de autónomos!

Modelos fiscales de autónomos en pluriactividad

Al ser un autónomo con dos actividades, la AEAT indica que debes presentar los mismos modelos que un autónomo corriente. Es decir, que un autónomo con dos actividades debe presentar el modelo 130 (si corresponde) y el modelo 303.

Si quieres saber más sobre cómo llevarlas a cabo, ¡pásate por esta guía tan chula que te enseñará todo lo que necesitas saber sobre los trimestres de autónomos: modelos, impuestos y plazos!

En TaxScouts te ayudamos a tener todo esto claro desde el día uno. Confía en nuestra gestoría online de autónomos y estaremos a tu lado para resolverte todas las dudas. Básicamente, te hacemos la vida más fácil de tú a tú, ¡sin contestadores automáticos de por medio! 🤖

¿Cuánto paga un autónomo en pluriactividad?

Ahora vamos a la chicha, ¿cuánto hay que pagar de cuota de autónomo siendo pluriactivo? La respuesta es que pagarás lo mismo que el resto de autónomos. ¿Y cuánto es esto? Bien, pues depende. En concreto, depende de los ingresos netos que esperes obtener en el año. Veámoslo.

Desde enero de 2023, los autónomos cotizan en función a los ingresos reales que tengan. De esta forma, no pagará la misma cuota un autónomo que ingrese 1.000€ netos al mes que uno que gane 3.000€. Cada autónomo tendrá que estimar cuáles serán sus ingresos netos, y la Seguridad Social les asignará un tramo de cotización. No te preocupes, te lo contamos todo en nuestra guía de nuevas cuotas de autónomos a partir de 2023.

Lo importante es que comprendas la fórmula para saber tus ingresos netos. Es la siguiente:

Tramo por ingresos mensuales= (Ganancias – gastos deducibles) + cuotas a la Seguridad Social x 0,93

Co esta fórmula, estarás calculando los ingresos reales mensuales, descontando el 5% de gastos de difícil justificación. Solo te queda comprobar las tablas y descubrir tu cuota.

¿Existen bonificaciones para pluriactivos?

Sentimos decirte que no existe una bonificación concreta para nuevos autónomos en pluriactividad, sin embargo, sí puedes acogerte a otras bonificaciones para autónomos siempre que cumplas los requisitos. La más famosa de ellas es la tarifa plana, una cuota reducida durante tus primeros 12 meses de autónomo con la que podrás pagar 80€ mensuales a la Seguridad Social. Tienes toda la información en nuestra guía de tarifa plana de autónomos.

Para solicitar la tarifa plana, solo tendrás que acceder al portal de trámites online de la Seguridad Social, Import@ss, con certificado digital, Cl@ve PIN o vía SMS, siempre que el móvil del autónomo esté registrado en la base de datos de la Seguridad Social.

Simplemente tendrás que elegir el servicio Alta en trabajo autónomo e indicar que se trata de un alta inicial.

Claro que tu asesor personal de TaxScouts también puede solicitar la tarifa plana por ti. Nuestros gestores se aseguran de que tus trámites de autónomo se hagan bien y ahorres al máximo.

¿Cómo darse de alta como un autónomo en pluriactividad?

Para estar en una situación de pluriempleo trabajando como autónomo y por cuenta ajena, tendrás que apuntarte al censo de autónomos y al RETA (es decir, empezar a ser autónomo). Esto se hace rellenando el modelo 036. Si quieres saber cómo, ¡te dejamos toda la información que necesitas en esta guía sobre cómo presentar el modelo 036.

Claro, que a parte de esto, deberás estar registrado en la Seguridad Social de trabajadores. Este trámite lo puede realizar tu empresa por ti, o lo puedes hacer tú mismo en la página de la Seguridad Social.

Y si eres un nuevo autónomo (o un autónomo en pluriactividad) y todo este palabrerío te está liando, en TaxScouts te resolveremos todas y cada una de las dudas que tengas. Uno de nuestros geniales asesores fiscales te explicará todo en detalle para que lo entiendas en menos tiempo del que tardas en ver unas stories en Instagram 🤳